რა ელის დოლარის და ლარის კურსს 2021 წელს?

რამდენიმეწლიანი გაუფასურების შემდეგ ამერიკული დოლარისა და ლარის კურსმა 2020 წლის ოქტომბერში უკვე 3.20 დონეს გადააჭარბა. ბუნებრივია ქვვეყნის მოსახლეობის დიდ ნაწილს აინტერესებს თუ რა მოელის ლარის კურსს მომავალში და ზოგადად რა დონემდე შეიძლება გაგრძელდეს ეროვნული ვალუტის გაუფასურება.

საქმე იმაში მდგომარეობს, რომ მოკლე ვადაში ვალუტის კურსების პროგნოზირება საკმაოდ რთულია. ცხადია არესებობენ ვალუტით მოვაჭრეები, რომლებიც ამას ცდილობენ, თუმცა ხშირ შემთხვევაში მათაც კი უჭირთ სწორი პროგნოზის გაკეთება.

ამის მიუხედავად, შედარებით უფრო იოლია ვალუტის კურსების გრძელვადიანი ანალიზი და პროგნოზის გაკეთება. ამ შემთხევაში უკვე შესაძლებელია გრძელვადიან გრაფებთან მუშაობა და თან ამავრდოულად ეკონომიკური ფაქტორების გათვალისწინებაც.

როდესაც საუბარია ლარისა და დოლარი კურსზე, აქ გრძელვადიანი სურათი უბრალოდ აშკარაა. 2011 წელს მრავალწლიანი მერყეობის შემდეგ მოხდა ლარისა და დოლარის გაცვლითი კურსის დასტაბილურება 1.65 ნიშნულის გარშემო.

ამის მიუხედავად, 2013 წლის ნოემბრიდან მოყოლებული დღევანდელ დღემდე მეორდება ერთი და იგივე სცენარი: ეროვნული ვალუტა იწყებს სისტემატიურ გაუფასურებას, პროცესი, რომელიც როგორც წესი რამდენიმე კვირა გრძელდება. გარკვეული პერიოდის შემდეგ დოლარის მყიდველების რაოდენობა იზრდება და კურსი ახალ რეკორდს აღწევს. რის შემდეგაც ხშირად ეროვნული ბანკის ჩარევით ან სხვა ფაქტორების გამო ხდება კორექია და ლარი დაკარგული პოზიციების ნაწილს იბრუნებს და სტაბილურდება.

მაგრამ აქ შესამჩნევია ის ფაქტი, რომ ახალი ნიშნული სადაც ეროვნული ვალუტა ჩერდება, როგორც წესი, გაცილებით მაღალია, ვიდრე ეს გაუფასურების დაწყებამდე იყო. ამის შემდეგ ლარის და დოლარის კურსი გარკვეული დროით სტაბილურობას ინარჩუნებს, თუმცა რამდენიმე თვის შემდეგ ეროვნული ვალუტის გაუფასურება იწყება.

ამ სტატიაში დეტალურად განვიხილავთ ლარის გაუფასურების მიზეზებს და ასევე გამოვიყენებთ გრაფებსა და ეკონომიკურ ინდიკატორებს მომავლის პროგნოზირებისთვის. თუმცა მოკლედ რომ ვთქვათ, ძირეული ეკონომიკური რეფორმების გარეშე არაფერი უდგას იმას წინ, რომ ლარის კურსმა ისევე გააგრძელოს ეტაპობრივი გაუფასურება, როგორც ეს წინა წლებში ხდებოდა.

ლარის კურსი 2012-2020 წლებში

პირველ რიგში, რათა უკეთესი წარმოდგენა შეგვექმნას ლარის კურსის დინამიკაზე, მოდით გადავხედოთ გრაფას, რომელიც აჩვენებს ეროვნული ვალურის კურსს ამერიკულ დოლართან მიმართებაში 2012 წლიდან 2020 წლის ოქტომბრამდე.

როგორც ეს გრაფა გვიჩვენებს 2012 წელს დოლარის და ლარის კურსის კურსი 1.65 ნიშნულთან მოძრაობა. რა თქმა უნდა იყო, ამ პერიოდში ჰქონდა ადგილი გარკვეულ მერყოებას და ცვლილებას, თუმცა შეიძლება თამამად ითქვას, რომ 2011 წლიდან 2013 წლის ნოემბრამდე ეროვნული ვალუტა დოლართან მიმართებაში ფაქტიურად ფიქსირებული კურსის რეჟიმში იმყოფებოდა.

აქ აღსანიშნავია ის ფაქტი, რომ ფიქსირებული კურსის რეჟიმი არ ნიშნავს იმას, რომ ვალუტის კურსის მუდმივად ზუსტად ერთ კონკრეტულ ნიშნულზე უნდა იყოს გაჩერებული. მაგალითან უკვე 20 წელიწადია, რაც ევროსა და დანიური კრონის კურსი ფიქსირებულ რეჟიმშია, თუმცა დანიის ცენტრალური ბანკი მაინც აძლევს საშუალებას თავის ვალუტას, რომ ფიქსირებულ კურსთან შედარები 2.25%-ით ზევით ან ქვევით ივაჭროს.

გასაგებია, რომ საქართველოს ეროვნულ ბანკს ამ პერიოდში ნამდვილად არ განუცხადებია, რომ ამ წლებში ის ლარისა და დოლარის ფიქსირებული კურსის პოლიტიკას მისდევდა. მაშინაც საუბარი იყო იმაზე, რომ ეროვნული ვალუტა თავისუფალი ცურვის რეჟიმში მოძრაობდა. თუმცა შედეგებით თუ ვიმსჯელებთ, რეალურად ლარის და დოლარის კურსი 1.65 ნიშნულთან არსებულ მცირე კორიდორში მოძრაობდა. ახლანდელ რეალობას თუ გავითვალისწინეთ, ეს სულაც არ იყო ურიგო პოლიტიკა და თავისთავად ეხმარებოდა იმ ადამიანებს, ვისაც სესხი ან ქირა დოლარში ჰქონდა გადასახდელი.

მიუხედავად ამისა, გაუფასურების პირველი ტალღა დაიწყო 2013 წლის ნოემბერში, რომლის დროსაც, დოლარის და ლარის კურსმა 1.78 დონეს მიაღწია, თუმცა ახალი წლისთვის მალევე დაიწყო კორექცია და ეროვნული ვალუტა 1.72 ნიშნულამდე გამყარდა.

გაუფასურების მეორე ტალღა გაცილებით უფრო ძლიერი აღმოჩნდა. ეს პერიოდი უკვე 2014 წლის ნოემბრიდან დაიწყო და ამჯერად უკვე 2016 წლის იანვრამდე გაგრძელდა. ამ შემთხვევაში ლარის კურსმა უკვე 2.45 ნიშნულს გადააჭარბა. თუმცა, გაუფასურებს ტალღაც სწორედ აქ შეჩერდა. ამის მიზეზი შიძლება ისიც იყო, რომ 2.45 ლარის კურსისთვის ყველა დროის ანტირეკორდს წარმოაგენდა, რომელიც ბოლოს 1999 წელს დაფიქსირდა.

აქ არ არის გასაკვირი ის ფაქტიც, რომ ამხელა გაუფასურების შემდეგი ადგილი ჰქონდა კორექციასაც, რომელმაც ლარისა და დოლარის კურსი 2.15 ნიშნულთან დააბრუნა. თუმცა ამ განმყარების პროცესმა დიდხანს არ გასტანა.

ამ დრომდე ლარის გაფასურება ძირითადად უფრო სეზონული პრობლემა იყო, მაგრამ 2016 წლიდან ამან უკვე პერმამენტული ხასიათი მიიღო. ამ წლის ზაფხულში დაწყებულმა დევალვაციამ, დოლარისა და ლარის კურსი უკვე 2.75 ნიშნულამდე აიყვანა, რაც იმას ნიშნავს, რომ ამით კურსმა ყველა დროს ანტირეკორდს გადააჭარბა.

აქ საინტერესოა ის ფაქტი, რომ 2017 წელი ლარის კურსისთვის საკმაოდ წარმატებული წელი აღმიჩნდა. ამ პერიოდში ეროვნული ვალუტა ორჯერ გამყარდა და მისი კურსი საბოლოოდ 2.50 ნიშნულსაც ჩამოსცდა. ანუ ბოლო 8 წლის განმავლობაში 2017 წელი იყო ერთადერთი წელი როდესაც, ლარის პოზიციები საბოლოო ჯამში გამყარდა.

მიუხედავად ამისა, უკვე 2018 წლის გაზაფხულიდან დაიწყო ლარის დევალვაციის ახალი ტალღა, რის მასშტაბებმაც ყველა მოლოდინს გადააჭარმა და ერთი დოლარის ღირებულება დაახლოებით 3.50 ნიშნულამდე აიყვანა. როგორც ყველა წინა შემთხვევაში, ამას ამჯერაც მოჰყვა გარკვეული კორექცია 3.00 დონემდე. ამჯერად ლარი ისევ აგრძელებს გაუფასურებას და უკვე აჭარბებს 3.21 დონეს დოლართან მიმართებაში.

რა მოელის ლარს 2021 წელს?

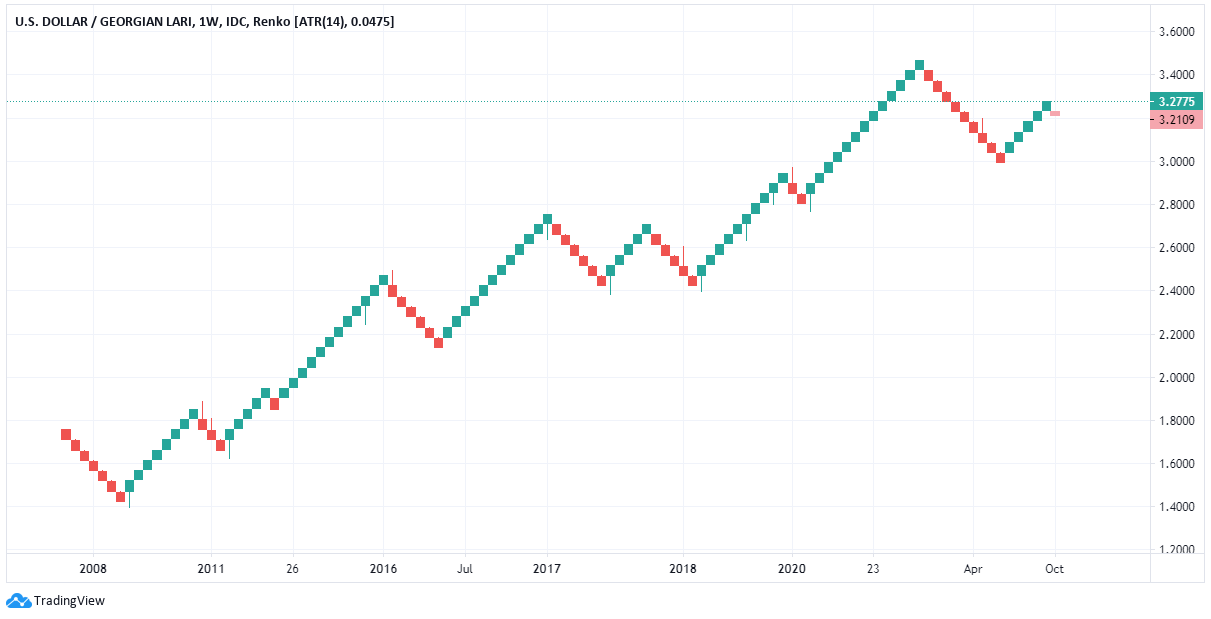

რა თქმა უნდა გრძელვადიანი გრაფების ანალიზის ხშირად შეიძლება საკმაოდ რთული აღმოჩნდეს ბევრი ადამიანისთვის. აქედან გამომდინარე, ზოგიერთი ანალიტიკოსები იყენებენ ეგრეთ წოდებულ ‘რეკნოს’ გრაფებს. ჩვეულებრივი დიაგრამებისგან განსვავებით, რენკოს გრაფები ასე ვთქვათ ‘ფილტრავენ’ ვალუტის კურსების ყოველდღიურ მერყეობასა და სტაგნაციას. ისინი ადამიანებს საშუალებას აძლევენ, რომ იფრო იოლად გააცნობიერონ გრძელვადიანი ტრენდები. აქედან გამომდინარე, ჩვენ შეგვიძლია გავაანალიზოთ დოლარისა და ლარის კურსი რენკოს გრაფა:

აქ როგორც ვხედავთ, ლარის და დოლარის კურსის გრძელვადიანი მიმართულება საკმაოდ აშკარაა. საქმე იმაში მდგომარეობს, რომ აქ უკვე რამდენჯერმე დაფიქსირდა ერთი და იგივე სცენარი, რაზეც ზემოთ ვისაუბრეთ. მოკლედ რომ ვთქვათ, ლარის კურსი იწყებს მასობრივ გაუფასურებას და შემდგომ საშუალოდ ნახევარს იბრუნებს. ამის შემდეგ უკვე რამდენიმე კვირის ან თვის შემდეგ, იწყენა დევალვაციის ახალი ტალღა.

პირველი რაც შეიძლება აქ აღინიშნოს არის ის, რომ 3.50 დონე წარმოადგენს ყველა დროის რეკორდს და ამავროულად გარკვეულ ფსიქოლოგიურ ბარიერსაც. მეორეს მხრივ, ჩვენ უკვე დავინახეთ ორივე გრაფიდან, რომ ლარის კურსმა უკვე სცადა 3.00 დონის გარღვევა და მის ქვემოთ დატაბილურება, თუმცა ეს ვერ მოხერხდა. ამის მაგივრად, მოხდა დოლარის და ლარის კურსის გამყარება 3.20-მდე.

ანუ ამ ეტაპზე საქმე გვაქვს კურსის დასტაბილურების მცდელობასთან 3.20 ნიშნულთან ახლოს. თუმცა აქ ასევე აშკარაა, რომ გარკვეული დროის შემდეგ დიდი ალბათობით შესაძებელია უკვე მომდევნო ლარის დევალვაციის ტალღის დაწყება. ამ შემთხვევაში, დოლარისა და ლარის კურსის პირველი სამიზნე იქნება სწორედ 3.50 დონე. უშუალოდ ამ დონის მიღწევა რთულია არ იქნება, რადგამ ეს უკვე მოხდა 2020 წელს.

ამის მიუხედავად, კურსს შესაძლებელია გაუჭირდეს 3.50 დონის დაძლევა და მისი გადალახვა გარკვეული პერიოდით გადაიდოს. აქ თავისთავად განსაკუთრებით დიდი მნიშვნელობა ენიჭება 2020 წლის 31 ოქტომბრის საპარლამენტო არჩევნების შედეგებს. უშუალოდ ლარის გაუფასურების ეკონომიკურ მიზეზებზე და სავარაუდო მოსალოდნელ ცვლილებებზე ქვემოთ ვისაუბრებთ.

თუ ვივარაუდებთ იმას, რომ მთელი ეკონომიკური პოლიტიკა უცვლელად შენარჩუნდა, მაშინ ზამთრის პერიოდში დიდი ალბათობით მოსალოდნელია ლარის ახალი გაუფაურების ტალღის დაწყება. პირველ ეტაპზე კურსი 3.50 დონეს მიუახლოვდება, ხოლო მისმა დაძლევა კი უკვე გახსნის იმის შესაძლებლობას რომ 2021 წლის ბოლომდე დოლარის და ლარის კურსმა 4.00 დონეს მიაღწიოს.

თუმცა, აქ უნდა აღინიშნოს, რომ ეს პროგნოზი იმ სცენარზეა გათვალისწინებული თუ მთელი ეკონომიკური პოლიტიკა იგივე რელსებზე დარჩება რაც აქამდე იყო. ამიტომ, ამჯერად უკვე გადავალთ ლარის გაუფასურების მიზეზებზე და ამ პრობლემების გამოწირების გზებზე.

მზარდი სახელმწიფო ვალი

ამ ეტაპზე თავისთავად არაერთ ადამიანს გაუჩნება კითხვა თუ რა მიზეზი დგას ლარის გაუფასურების უკან და რა შემთხვვევაშია შესაძლებელი ამ პროცესის შეჩერება და შემოტრილება. პირველ რიგში უნდა აღინიშნოს, რომ აქ საქმე გვაქვს არა მხოლოდ ერთ კონკრეტულ მიზეზთან, არამედ რამდენიმე გარემოებასთან, რომლებსაც თავისი წვლილი შეაქვთ ამ პროცესში.

პირველ რიგში დავიწყოთ იმით, რამაც პირველი ბიძგი მისცა ლარის გაუფასურების დაწყებას 2013 წლის ნოემბერში. აქ საუბარია საბიუჯეტო პოლიტიკაზე. ერთ-ერთი ყველაზე მნიშვნელოვანი ინდიკატორი ეკონომიკაში არის მთლიანი სახელმწიფო ვალის პროცენტულობა მთლიან შიდა პროდუქტთან მიმართებაში. ეს შესაძლებელია ცოტა რთულად ჟღერდეს, მაგრამ აქ ძირითადი პრინციპი მარტივია.

მთლიანი შიდა პროდუქტი აჩვენებს ყველა პროდუქტისა და მომსახურების ღირებულებას რომელიც შეიქმნა ქვეყნის ეკონომიკაში ერთი წლის განმავლობაში. ანუ თუ წმინდა საგარეო ვალი მშპ-ს 50% უტოლდება, ეს ნიშნავს, რომ ამ სახელმწიფო ვალდებულებების ოდენობა მთლიანი შიდა პროდუქტირს ნახევარს უდრის.

გრძელვადიანი ანალიზი აჩვენებს, რომ სახელმწიფოს ხარჯვითი პოლიტიკა და ვალის ოდენობა პირდაპირ კავშირშია ლარის კურსთან. მაგალითად, 1990-იანი წლების ბოლოს სახელმწიფო ვალის ოდენობა მკვეთრად გაიზარდა და 1999 წელს შიდა პროდუქტის 72%-ს გაუტოლდა. ამის შედეგი ის იყო, რომ დოლარის და ლარის კურსი 1.30-დან 2.45-მდე გაუფასურდა.

მეორეს მხრივ მომდევნო წლებში, განსაკუთრებით კი 2003 წლიდან სახელმწიფო ვალის წილი მშპ-სთან მიმართებაში საგრძნობლად შემცირდა და 2011 წლისთვის დაახლოებით 31% გაუტოლდა. შედეგად მიიღეთ ის, რომ ლარის კურსი მნიშნველოვნად გამყარდა და 1.65 დონეზე დასტაბილურდა.

ამის მიუხედავად, 2012 წლიდან ისევ დაიწყო საგარეო ვალის წილის ზრდა. ამ ტენდენციიდან გამომდინარე 2016 წელს ამ ინდიკატორმა უკვე 40%-ს გადააჭარბა, ხოლო ბოლო მონაცემებით, 2020 წელს სახელმწიფოს ვალი შიდა პროდუქტის უკვე 58%-ს მიაღწევს.

ანუ აქ ვხედავთ, რომ 2012 წლიდან ადგილი აქვს ფისკალური პოლიტიკის მნიშვნელოვან ცვლილებას. აქ ბუნებრივია ჩნდება კითხვა: რატომ არის ეს ლარის კურსისთვის პრობლემატური?

აქ საქმე იმაშია, რომ რაც უფრო იზრდება სახელმწიფოს ვალი მთლიან შიდა პროდუქტთან მიმართებაში, მით უფრო რთული ხდება მისი მომსახურება და გასტუმრება. შესაბამისად, ადგილობრივ და უცხოელ ინვესტორებს, რომლებსაც შეძენილი აქვთ სახელმწიფოს ობლიგაციები, უჩნდებათ სამართლიანი ეჭვი, რომ ადრე თუ გვიან სახელმწიფოს შეიძლება პრობლემები შეექმნას და ვეღარ შეძლოს ვალების გადახდა.

ეს სულაც არ არის არარეალისტური მოლოდინი. მაგალითად ჯერ კიდევ 1998 წელს, რუსეთის მთავრობამ ვერ შეძლო ვალების მომსახურება და გავიდა ე.წ. ‘დეფოლტზე’, რაც იმას ნიშნავს, რომ შეწყვიტა ვალდებულებების გასტუმრება. ამას ბუნებრივი თან მოჰყვა რუსული რუბლის მასიური გაუფასურება. სამი წლის შემდეგ 2001 წელს, რუსეთის ხელისუფლების ბედი გაიზიარა არგენტინის მთავრობამაც, რომელმაც ეკონომიკური კრიზისის გამო ასევე შეაჩერა ვალების მომსახურება.

ცხადია, არც რუსეთისა და არც არგენტინის მთავრობას წინასწარ არ ჰქონდა დაგეგმილი დეფოლტზე და შედეგად საკუთარი ვალუტის მასიური გაუფასურება, მაგრამ ეს მოხდა იმიტომ, რომ ამ ქვეყნებმა იმხელა ვალი იყვირტეს, რომლის პროცენტების გადახდა და გასტუმრება საბოლოოდ ვერ შეძლეს.

რა თქმა უნდა, დღევანდელი მდგომარეობით საქართველოს ბიუჯეტი ჯერ კიდევ არ არის მისული ამ კრიტიკულ ზღვარამდე, თუმცა რაც უფრო სწრაფად იზრდება სახალმწიფოს ვალების პროპორცია მშპ-სთან მიმართებაში, მით უფრო სარისკო ხდება ეს ყველაფერი ქვეყნის ეკონომიკისთვის.

აქედან გამომდინარე აუცილებელია, სახელმწიფო ბიუჯეტის ხარჯების მნიშვნელოვნად შეკვეცა სახლმწიფო ვალის მშპ-სთან მიმართებაში შემცირება. ეს ნამდვილად არ არის შეუძლებელი ამოცანა, რადგან ამის გაკეთება ერთხელ უკვე მოხერხდა 2003-2007 წლებში.

მაღალი გადასახადები

ზემოთ აღნიშნულ საკითხს უკვე მივყავართ მეორე პრობლემასთან, რასაც ჰქვია მაღალი გადასახადები ქვეყანაში. აქ რა თქმა უნდა, ხშირად იყო საუბარი ბევრი ადამიანის და ექსპერტის მხრიდან, რომ საქართველოში საგადასახადო წნეხი ერთ-ერთი ყველაზე დაბალი იყო მსოფლიოში. მაგრამ, ობიექტურ ფაქტებს თუ შევხედავთ, ეს უბრალოდ არ შეესაბამება სიმართლეს.

დავიწყოთ საშემოსავლო გადასახადით, რომელიც ყველა დასაქმებულ მოქალაქეს უკავდება თავისი ხელფასიდან და 20% უდრის. საქმე იმაშია, რომ ამერიკასა და ევროპის თითქმის ყველა ქვეყანაში არსებობს ე.წ. ‘დაუბეგრავი მინიმუმის მცნება’. ეს იმას ნიშნავს, ხელფასიდან გაკრვეული თანხა მთლიანად თავისუფლდება ნებისმიერი დაბეგვრისაგან. ანუ ამ თანხას დასაქმებული ადამიანი იმავე თვეში იღებს და არ უწევს წლის ბოლომდე დალოდება იმისთვის რათა ეს ფული დაიბრუნოს.

ეს მცნება საქართველოში არ არსებობს. 2013 წელს იყო ამის შემოღების გარკვეული მცდელობა, მაგრამ იქაც მოქალაქეებს დაბეგრილი თანხის მხოლოდ მცირე ნაწილი უბრუნდებოდათ და თანაც ეს ყველაფერი ხდებოდა მომდევნო წელს. ანუ ამ სქემისთვის დაუბეგრავი მინიმუმის დარქმევა არ იყო სამართლიანი.

საშემოსავლო გადასახადის პროცენტის შემცირების ან დაუბეგრავი მინიმუმის დაწესების მაგივრად, მთავრობამ გაზარდა საგადასახადო წნეხი სავალდებული საპენსიო შენატანების შემოღების სახით. აქ ბევრი საუბრობს იმაზე, რომ ეს დაგროვებაა და არა გადასახადი, მაგრამ მივყვეთ ფაქტებს. ადრე თუ დასაქმებულს ყოველი გამომუშავებული 100 ლარიდან 20 ლარი უკავდებოდა, ამეჯერად უკვე მათ ყველი 100 ლარიდან 22 ლარი უკავდებათ და მხოლოდ დარჩენილ 78 ლარს იღებენ.

ის ფაქტი, რომ ამ ადამიანებმა შეიძლება ეს ფული ათწლეულების შემდეგ დაუბრუნონ, ნამდვილად არ უშევლის იმას, რომ მსგავსი გადაწყვეტილებები კიდევ უფრო ამცირებს ადამიანების შემოსავლებს და ასუსტებს ქვეყნის ეკონომიკას.

ამავროულად აღსანიშნავია დღგ-ს გადასახადის 18%-იანი განაკვეთიც. საქმე იმაშია, რომ ბევრ სახელმწიფოში საკვები პროდუქტები, მედიკამენტები და სხვა აუცილებელი საქონელი ან განთავისუფლებული დამატებითი ღირებულების გადასახადისგან, ან იბეგრება გაცილებით დაბალი განაკვეთით, ვიდრე დანარჩენი ნივთები. საქართველოში სამწუხაროდ ასე არ არის და ინფლაციის მიუხედავად, როგორც წლების წინ ახლაც ნებისმიერი მეწარმე ვინც 100,000 ლარიან ბრუნვას ასცდება ვალდებულია, რომ ეს გადასახადი გადაიხადოს.

ცხადია, ასეთი მაღალი და უსამართლოდ განაწილებული გადასახადები საგრძნობლად აფერხებს ქვეყნის ეკონომიკურ განვითარებას, რაც ასევე ასუსტებს ლარის კურსს.

ზემოთ აღნიშნულიდან გამომდინარე, აუცილებელია საპენსიო შენატაბების ნებაყოფლობითობაზე გადასვლა, ამავდროულად საშემოსავლო გადასახადის დაწევა ან ნამდვილი დაუბეგრავი მინიმუმის შემოღება. ამასთან ერთად ასევე მნიშვნელოვანია ზოგადად დღგ-ს განაკვეთის შემცირება, ან სურსათის პროდუქტებზე ამ გადასახადის გაუქმება.

ამ ორ გადაწყვეტილებას საკმაოდ დადებითი ეფექტი ექნება ეკონომიკაზე, რადგან ეს სწრაფად გააიაფებს პროდუქტს, შეამცირებს ინფლაციას და ასევე გაზრდის დასაქმებული ადამიანების შემოსავლებს.

დესტრუქციული მონეტარული პოლიტიკა

სამართლიანობისთის უნდა ითქვას, რომ ლარის გაუფასურების მიზეზები არ შემოიფარგლება მხოლოდ მთავრობს ფისკალური პოლიტიკით. აქ ასევე პრობლემატურია ბოლო წლებში განხორციელებული ეროვნული ბანკის პოლიტიკაც.

პირველ რიგში აღსანიშნავია ის ფაქტი, რომ ეროვნულ ბანკი რომ ოფიციალურად გადასულიყო ლარის კურსის ფიქსირებული რეჟიმზე აშშ დოლართან ან ევროსთნ მიმართებაში, მაშინ დღეს ეროვნული ვალუტის სტაბილურობის პრობლემა ასე მწვავედ არ იდგებოდა. ეს ნამდვილად არ არის უპრეცენდენტო გადაწყეტილება. აქ აღსანიშნავია თუნდაც ის ფაქტი, რომ ბალტიისპირა ქვეყნები წლების განმავლობაში იყვნენ ფიქსირებული კურსის რეჟიმში ევროსთან მიმართებაში, მანამ სანამ ევროზონას შეუერთდებოდნენ.

ამის მიზეზი ის იყო, რომ ლიტვის, ლატვიისა და ესტონეთის მოქალაქეების დიდ ნაწილს ჰქონდა კრედიტები ევროში. აქედან გამომდინარე ადგილობრივ ხელისუფლებებს ესმოდათ, რომ მათი ვალუტების გაუფასურება ამ ადამიანებს მძიმე ეკონომიკურ მდგომარეობაში ჩააგდებდა.

ამის მიუხედავად, ეროვნული ბანკი დღემდე მისდევს სრულიად საწინააღმდეგო რიტორიკას. მის ოფიციალურ ვებგვერდზე ისევ არის საუბარი იმაზე, რომ თავისუფალი მცურავი კურსს, თურმე შესწევს იმის ძალა, რომ ‘შეიწოვოს’ ეკონომიკური შოკები და დაასტაბილუროს ბაზარი. მიუხედავად ამ პოზიციისა, ჩვენ ვხედავთ, რომ ლარის უკონტროლო გაუფასურებამ ასობით ათასი ადამიანი დააზარალა და თუ ეს პროცესი არ შეჩერდა, მდომარეობა კიდევ უფრო გაუარესდება.

დიდი ხნის გამნავლობაში შექმნილ მდგომარეობაზე ზოგიერთი პოლიტიკოსის კომენტარი იყო ის, რომ ლარის გაუფასურება დოლართან მიმართებაში იმით იყო გამოწვეული, რომ ბოლო პერიოდში ამერიკული ვალუტა საგრძნობლად გამყარდა და ამან ეროვნულ ვალუტაზეც იქონია გავლება. იმისთვის, რომ გავიგოთ თუ რამდენად სწორია ეს შეფასება, შეგვიძლია დავაკვირდეთ ამ ლარისა და ევროს გრაფას:

როგორც ზემოთ ნაჩვენებ გრაფაზე ვხედავთ, 2012 წელს 1 ევროს ღირებულება დაახლოებთ 2.10 ლარს უტოლდებოდა. რამდენიმე წლის ლარის გაუფასურების შემდეგ, 2020 წლის ოქტომბერში ევროსა და ლარის კურსმა უკვე 3.77 დონეს მიაღწია. ეს ნიშნავს, რომ ამ 8 წლიან პერიოდში ლარის კურსი 79%-ზე მეტად გაუფასურდა. მეორე მხრივ, ლარის დევალვაციამ დოლართან მიმართებაში ამ 8 წლიან პერიოდში დაახლოებით 94%-ს მიაღწია.

აქედან გამომდინარე, აქ აუცილებელია ფიქსირებული კურსის შემოღება აშშ დოლართან ან ევროსთან, ან ლარის გასამყარებლად მიზანმიმართული პოლიტიკის გატარება.

დასკვნა

როგორც ზემოთ მოყვანილი არგუმენტებიდან ვხედავთ, თუ საბიუჯეტო და მონეტარულ პოლიტიკაში დროულად არ შევიდა ძირეული ცვლილებები, მაშინ დიდი ალბათობით ლარი გააგრძლებს გაუფასურებას. ახლო მომავალში დოლარისა და ლარის კურსის სამიზნე 3.50 დონე იქნება, ხოლო მომდევნო წლის ბოლომდე ასევე შესაძლებელია კურსის 4.00-მდე ზრდაც.

მეორე მხრივ, თუ არჩევნების შედეგად მოხდა საჭირო ცვლილებები და დაიწყო გაჯანსაღება, მაშინ შესაძლებელია დოლარის და ლარის კურსის პირველ ეტაპზე 3.00-მდე გამყარება, ხოლო მომდევნო წლიდან 2.50-დონემდე დაბრუნება.